Le cabinet

Conseiller en gestion de patrimoine à Andrésy

Valoriser la trésorerie d’entreprise

Vous disposez d’une trésorerie excédentaire ou de liquidités issues d’une cession d’actif ?

Voici quelques solutions d’investissement

.png)

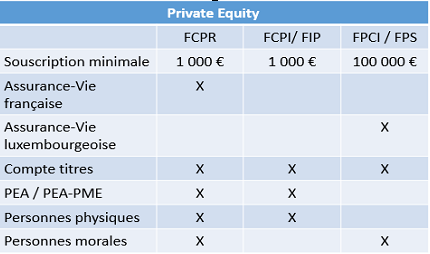

PRIVATE EQUITY

(FCPR, FPCI, Immobilier, remploi 150 Ob Ter)

COMPTE TITRES ET

PRODUITS STRUCTURES

SCPI

(Société Civile de Placement Immobilier)

.png)

CONTRAT DE

CAPITALISATION

PRIVATE EQUITY (FCPR, FPCI, Immobilier, remploi 150 Ob Ter)

Le Private Equity ou le capital-investissement est une classe d’actifs incontournable dans la diversification de votre patrimoine.

Il peut s’agir d’investir dans des fonds de Private Equity Financier ou Immobilier éligibles ou non au régime de l’apport-cession.

Qu’est-ce que le Private Equity (ou capital investissement) ?

Le Private Equity Financier consiste à investir au capital de sociétés non cotées à différents stades de leur développement et à soutenir l’économie réelle.

Les principaux types de capital-investissement sont :

- Le capital-risque : pour financer la création de l’entreprise (notamment les sociétés innovantes) ou les premiers développements d’une entreprise récente (moins de 5 ans)

- Le capital-développement : pour soutenir et accélérer la croissance de l’entreprise

- Le capital-transmission ou leverage-by-out (LBO) : pour financer l’acquisition de l’entreprise avec effet de levier.

Le Private Equity Immobilier regroupe les investissements d’opérations de marchands de biens, développement foncier… réalisés auprès de Clubs Deals ou au sein de Fonds Professionnels Spécialisés.

Nous avons sélectionné une offre large de fonds de Private Equity pour vous permettre de diversifier votre portefeuille (fonds diversifiés ou à thématique, fonds de fonds, fonds de co-investissement…).

Les fonds de Private Equity ont un horizon d’investissement long terme (entre 10 et 12 ans en moyenne) et ne font l’objet d’aucune garantie en capital. Les investisseurs potentiels doivent avoir la capacité financière et la volonté de supporter les risques (y compris la potentielle perte totale de leur investissement dans le Fonds) et le manque de liquidité associé à cet un investissement.

"Les performances passées ne préjugent pas des performances futures".

COMPTE TITRES ET PRODUITS STRUCTURES

Le compte-titres est un support d’investissement adapté aux personnes morales notamment pour le placement de la trésorerie excédentaire.

Il s’agit d’un produit d’épargne qui permet d’investir sur les marchés financiers sans contrainte de montant, de limite géographique ou de type de titres (actions, obligations, trackers/ ETF, produits structurés, FIP, FCPI…).

Vous pouvez y loger des produits structurés bénéficiant d’une flexibilité et d’une approche sur-mesure réalisée à partir de votre propre cahier des charges.

La construction d’un produit structuré sur-mesure débute par la définition de votre cahier des charges.

Les modalités du produit structuré sont connues dès la souscription :

- Le rendement

- La maturité : la durée de vie maximale est en générale comprise entre 8 et 12 ans

- La périodicité des dates d’observation : quotidienne, mensuelle, trimestrielle, semestrielle ou annuelle

- Le sous-jacent qui peut être un indice ou un titre vif : le niveau initial, appelé « strike », est constaté lors du lancement du produit

- La barrière de protection et/ ou de versement des coupons : elle permet de constater le niveau de baisse de l’indice

Le coupon (gain) est conditionné à l’évolution du sous-jacent constaté à des dates d’observations périodiques.

Les produits structurés que nous sélectionnons ou construisons ensemble peuvent répondre à plusieurs objectifs : protection du capital, revenus réguliers, diversification…

Les produits structurés présentent un risque de perte totale ou partielle en capital et s’adressent à un public averti (investisseurs disposant des connaissances nécessaires pour comprendre les avantages et appréhender les risques inhérents aux produits proposés).

SCPI(Société Civile de Placement Immobilier)

.jpeg)

Vous souhaitez investir en immobilier sans les contraintes de gestion ?

Vous disposez d’un horizon de placement long terme et souhaitez générer des revenus complémentaires ?

Investir en SCPI dites « SCPI de rendement » c’est acquérir les parts d’une société constituée de plusieurs associés et gérant un patrimoine immobilier composé d'immeubles à usage commercial (bureaux, entrepôts/ logistiques, EPHAD, commerces…).

Il peut être opportun d’investir dans plusieurs SCPI pour diversifier son patrimoine et mutualiser les risques.

Voici quelques exemples de diversification :

- sectorielle : SCPI diversifiée ou à thématique : logistique, santé, bureaux, commerces…

- géographique : SCPI française ou encore européenne pour bénéficier d’une fiscalité allégée selon les pays.

Plusieurs modes de détention sont possibles lorsque vous investissez en SCPI :

- En direct

- Dans le cadre d’un contrat d’Assurance-Vie ou de Capitalisation

- Par l’intermédiaire d’une Société soumise à l’Impôt sur le Revenu (IR) ou à l’Impôt sur les Sociétés (IS)

L’investissement peut aussi être réalisé en démembrement de propriété pour bénéficier d’une décote lors de l’acquisition et obtenir des revenus complémentaires à terme.

Les parts de SCPI entrent dans l’assiette de taxation de l’IFI (Impôt sur la Fortune Immobilière) à hauteur de la fraction de leur valeur représentative des immeubles détenus directement ou indirectement par la SCPI.

Nous sélectionnons les sociétés de gestion après avoir analysé la taille de la SCPI, la composition de son actif, la zone géographique, le taux d’occupation, ses réserves, le niveau du report à nouveau…

La SCPI est un placement à long terme dont le principal intérêt est de générer des revenus. Il est conseillé de détenir les parts pendant une durée minimale de 10 ans afin d’amortir les frais inhérents à l’investissement dans la SCPI. La sortie n’est possible que dans le cas de l’existence d’une contrepartie à l’achat. La SCPI ne garantit pas la cession des parts, ni le retrait, vous êtes donc soumis au risque de liquidité ainsi qu’au risque de baisse de valeur de vos parts.

CONTRAT DE CAPITALISATION

.jpeg)

Le contrat de capitalisation peut être souscrit par une personne morale soumise à l’Impôt sur les Sociétés (IS) ou à l’Impôt sur le Revenu (IR) sous réserve du respect de certaines conditions :

- les fondations, les associations…

- les sociétés (Holdings passives, sociétés patrimoniales) qui ont pour activité principale la gestion de leur propre patrimoine mobilier et immobilier

Il s’agit d’un produit d’épargne souscrit auprès d’une compagnie d’assurance pour une durée déterminée (généralement entre 4 et 30 ans) avec la possibilité de procéder à des rachats.

Comme le contrat d’Assurance-Vie, le contrat de capitalisation dispose d’une large gamme d’unités de comptes (SCI, Private Equity, produits structurés, fonds infrastructures, fonds obligataires…) et de fonds en euros, selon les compagnies d’assurance.

Il s’agit d’une solution d’investissement destinée à valoriser et diversifier l’excédent de trésorerie stable sur un horizon long terme.

« Les performances passées ne garantissent pas les performances futures ».